РЖД успеют на поезд с углём? Угольщики готовы ответить увеличением экспорта на повышенный спрос, если позволит инфраструктура

Международное энергетическое агентство (МЭА) в конце года порадовало российских угольщиков позитивной аналитикой. По данным экспертов, по итогам 2023-го мировое потребление угля достигнет рекордного уровня. То есть у угольщиков есть все возможности завершить год на мажорной ноте и порадовать акционеров цифрами в финотчётах.

Впрочем, рост мирового потребления угля — одновременно и радостная весть для добывающих компаний из России, и печальная. С имеющимся дефицитом ж/д инфраструктуры на востоке страны покрыть растущий спрос и вывезти на экспорт больше едва ли получится.

Потребление твёрдого ископаемого топлива на мировых рынках стабильно растёт.

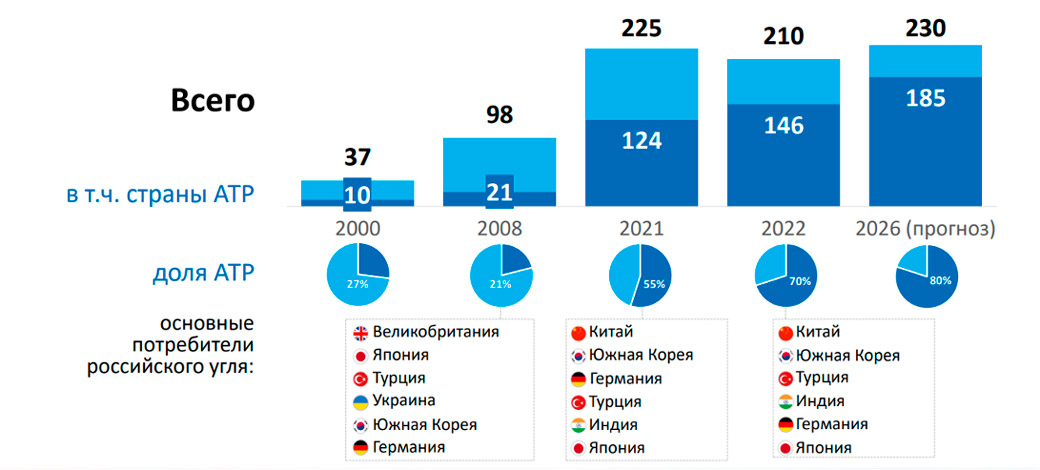

Поэтому заявления мирового сообщества о закате эры угольной энергогенерации, уже можно сказать с уверенностью, неубедительны. Пока в Европе спорили, кто должен оплачивать «зелёный» переход (бизнес или правительства), в мировой угольной торговле произошёл структурный экономический сдвиг от Атлантического региона к АТР. На последний рынок уже сегодня приходится 80% международной угольной генерации.

Так, в отчёте МЭА говорится, что спрос на твёрдое ископаемое топливо вырастет на 1,4% в 2023 году, впервые превысив 8,5 млрд тонн. Это новый исторический рекорд. Однако глобальный рост отнюдь не однороден. В этом году потребление в большинстве стран с развитой экономикой резко снизится, в США и ЕС — примерно на 20% в каждой стране.

Тем временем спрос в странах с формирующейся рыночной экономикой и развивающихся странах остаётся очень высоким: в 2023 г. он увеличится на 8% в Индии и на 5% в Китае.

Это и есть основные рынки сбыта для отечественных угольных компаний.

Несмотря на санкции, Россия по-прежнему входит в топ-3 мировых экспортёров угля, уступая только Австралии и Индонезии. Доля нашей страны на мировом рынке угля на сегодняшний день составляет 16%. И, что важно, российские компании могут наращивать экспорт каждый год. Причём наращивать по разным направлениям.

Динамика экспорта российского угля, млн тонн

Как рассказал Александр Комышан, вице-президент по логистике ПАО «Распадская», у коксующегося и энергетического угля разные рынки сбыта и разные задачи.

«Наш основной приоритет — обеспечить прежде всего внутренний российский рынок высококачественным коксующимся углём».

Кроме того, компания производит и металлургическую продукцию. По оценкам компании перспективы потребления коксующегося угля в мире могут составить рост от 7 до 10%. Появляются потребители в Индии, Вьетнаме, Иране.

Доля коксующихся углей в общем объёме экспорта угольной продукции составляет 20–25%.

В ближайшей перспективе альтернатив для замены коксующего угля не будет. Объём мировой торговли к 2026 году достигнет 366 млн тонн. Поэтому в части экспорта долю коксующегося угля нужно только наращивать. Объём российского рынка стабилен и в ближайшие 5 лет не изменится», — рассказал топ-менеджер «Распадской».

Сегодня уголь — основной драйвер роста грузовой базы РЖД. Так, с 2012 года погрузка угля на сети увеличилась на 15,2%, или на 46,8 млн тонн. По итогам 2022‑го доля угля в структуре грузовой базы выросла до 28,7%. Второй по приросту груз — химические и минеральные удобрения (+15,4 млн тонн), третий — зерно (+3,5 млн тонн). Прирост угля в 3 раза опережает прирост удобрений и в 13 раз прирост перевозок зерна.

На днях Институт проблем естественных монополий (ИПЕМ) подготовил прогноз развития отраслей, продукция которых составляет основу грузовой базы железнодорожного транспорта, до 2030 года. И даже в нём значимость перевозок угля для РЖД не снижается. По базовому сценарию прогноза прироста грузовой базы в экономике за 6 лет составит более 400 млн тонн. Перевозки угля вырастут на 18–20%.

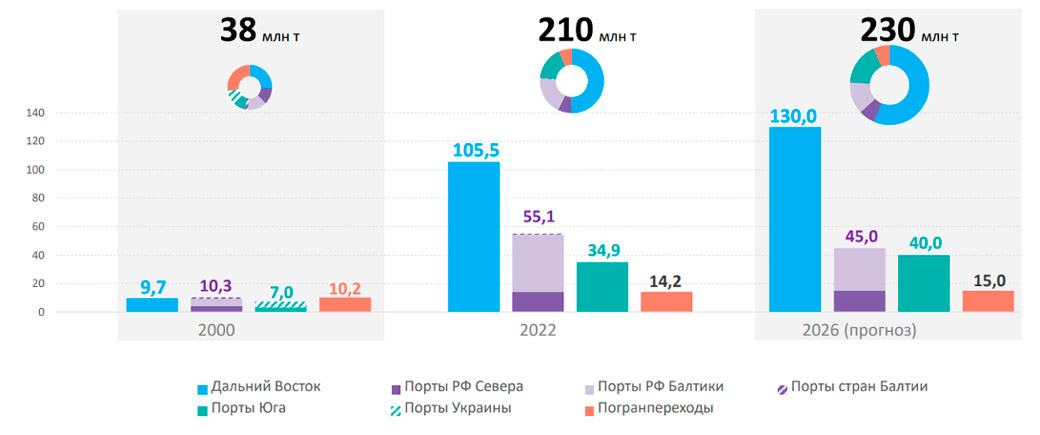

Направление экспорта российского угля, млн тонн

По оценкам российских угольных компаний, уже сегодня они готовы наращивать экспорт на 10–20 млн тонн ежегодно. Правда, точные объёмы зависят от возможностей вывоза груза в порты. В первую очередь, в дальневосточные. А с этим, как известно, есть проблемы.

«Недавно в транспортном сообществе обсуждали цифры в 60 млн тонн профицита портовых мощностей на Дальнем Востоке относительно возможностей РЖД. У нас есть другие цифры, и они видятся нам более реалистичными — по нашим оценкам, разрыв составляет около 90 миллионов тонн», — рассказал vgudok.com источник на угольном рынке.

Другой собеседник редакции из числа угольных аналитиков указывает на ещё более существенное отставание железной дороги от портов.

«Больше ста миллионов тонн, если мы говорим о Дальнем Востоке», — поделился эксперт.

В ИПЕМ приводят свои наблюдения относительно разницы между возможностями угольщиков, портовиков и РЖД.

«Профицит угольных мощностей уже сегодня составляет 64,3 млн тонн. По стоянию на 2023 год профицит портовой инфраструктуры с доступом к железным дорогам составляет более 360 млн тонн. За 6 лет прирост портовой инфраструктуры с учётом планов развития составит около 400 млн тонн», — сообщили в Институте проблем естественных монополий.

При этом спрос на российский уголь именно на восточном направлении растёт наиболее активно. В Китае и Индии (на их долю приходится 39% мирового угольного импорта и 67% мирового потребления угля) наблюдается кратный рост выработки угольной генерации за последние 10 лет в 4 и 10 раз соответственно, что подтверждает статус угля как самого доступного и эффективного энергоресурса.

Более того, в странах АТР ожидается новый этап «разгона» экономики, что потребует дальнейшего наращивания генерирующих мощностей и, соответственно, ввода новых угольных электростанций. В ближайшие 5 лет в странах АТР будет введено, как ожидается, 374 гигаватт новых энергетических мощностей, которые потребуют наращивания потребления энергетического угля.

По самым скромным подсчётам, в период до 2030 года потребление электроэнергии в мире будет прирастать в среднем на 2-3% ежегодно. И в этом просматриваются перспективы сбыта для российских угольных компаний, которые упираются в темпы развития мощностей Восточного полигона, что подчёркивал ранее замминистра энергетики Сергей Мочальников.

«Если говорить о результатах, то задача 2023 года удержаться в параметрах 2021-2022 гг. То есть добыча в районе 440, а экспорт в районе 220 плюс-минус. Нам удалось переориентировать на страны АТР потерянные объёмы Европы, и нужно закрепиться на этих рынках.

Однако мы ограничены ж/д инфраструктурой.

Сегодня спрос рынка АТР существенно превышает наши возможности по вывозу, даже используя порты Азово-Черноморского бассейна и Северо-Запада. Хотя последние месяцы и в этом направлении есть ограничения доступа к портам. Так спрос на российский уголь в текущий момент минимум вдвое превышает наш вывоз на экспорт», — подчеркнул замминистра.

Участники рынка все чаще поднимают вопрос о синхронизации государственных программ по развитию Восточного полигона как ответ на задачу угольной и других отраслей по развитию экспорта на Востоке. Ведь спрос на уголь на рынке АТР, объёмы которого мы указали выше, минимум вдвое превышает возможности по вывозу угля даже при использовании портов Азово-Черноморского бассейна и Северо-Запада.

Да, нельзя сказать, что РЖД бездействуют. За 2023 год был «расшит» Совгаванский узел, запущен мост к угольному порту Лавна, расшиты участки БАМа и Транссиба. Правда, оценить влияние запуска этих объектом на объёмы экспорты мы сможем лишь в следующем году.

Транспортные новости российских мегаполисов и мировых столиц ищите в нашем разделе ГОРОД и в Telegram-канале @Vgudok

Оксана Войцеховская